米銀の手元保有する現金は最大1兆2900億ドル、企業向け融資は1兆3200億ドル。米経済における借り手からの資金需要低迷と、当局が金融危機の再来予防を目的に金融機関に一段の手元流動性を要請するとの懸念から、銀行はより多くの現金を保有する状況となっている。2月16日 ブルームバーグ

米シティとBOA、JPモルガンの現金保有が拡大-利益率低下の恐れ

米連邦準備制度理事会(FRB)の17日終了週のバランスシート(貸借対照表)は、総資産が前週比0.9%増加して2兆 2800億ドルとなった。住宅ローン担保証券(MBS)の保有額が増加し、1兆ドルを突破した。2月18日 ブルームバーグ

FRB総資産:2.28兆ドルに増加、MBS購入で-週間統計

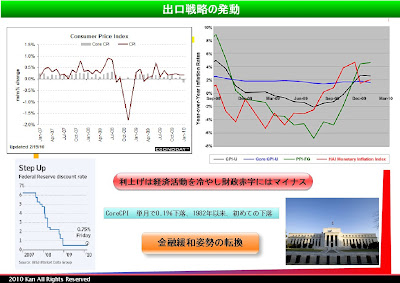

急激な物価上昇でなく、わずかな物価上昇なら、ごく当たり前の経済状態です。不況から脱出するためには、高めの物価上昇率が必要なのです。現在、銀行には過剰流動性による資金供給があるものの、金融引き締め策が採られつつある現状では、融資や市場投資にもお金がまわらず、企業は利益が上がらない状態に陥っています。米連邦準備理事会(FRB)は18日、公定歩合を現行の0.50%から0.75%に引き上げると発表しました。FRBの政策は金融市場の安定に向けられており、実体経済への効果よりも過大流動資産の吸収に優先度を置いています。利上げは経済活動を冷やし、財政赤字にはマイナスに働きますが、出口戦略発動が有効と総合的に判断したのです。米国債の購入がFRBによる国債買い入れ停止により外国頼りとなった今、米銀による米国債の購入増加も考慮されているのです。

2月19日日経 日銀総裁、国債下落のリスク警戒 インフレ目標に難色

デフレとは、供給に対して需要が不足している状態であり、インフレはその逆です。需要回復の過程における物価上昇は必然であり、物価上昇のコントロールが中央銀行の使命です。財政改善には、増税による借金返却のためのインフレが必要なのです。景気を冷やし、経済を安定させる為の増税です。しかしインフレが来なければ借金返却のメドが立たず、増税は景気を過度に冷やし、現在以上の不況を進行させます。

ハイパー・インフレは現実に起こりうる問題です。市中に出回るマネーの必要量が何倍もある場合においてのみ発生します。通常であれば物の値段を100倍にしても、誰も買えないので無意味な値付けは無視されます。現在、量的緩和によって流動資金が銀行に滞留していますが、やがてインフレが現実味を帯びてくると国債暴落の可能性が上昇するので、必然的に銀行は国債の購入を止め、現金比率を高めるようになります。ある時点で国民のインフレ期待が不信用から信用に急転した時に、インフレが現実化します。銀行に預金として滞留していた現金は一挙に流出し、インフレスパイラルが急速に進行していく可能性があるのです。逆にいえば、市中に出回る現金の量が増えなければ、インフレにはならないのです。

過去の歴史でハイパー・インフレが発生したのは、その国の経済が根本的に破壊されるような例外的な事態が生じた場合です。例外的とは、地震・資源・戦争・食料等の問題です。一国の経済が破壊された時、暴走するインフレ回避は不可避です。不況であれば、ハイパー・インフレは来ないというのは、妄想にすぎません。

0 件のコメント:

コメントを投稿